NPS को और आकर्षक बनाने की कोशिश हो रही है। अब आपको इसमें और ज्यादा विकल्प मिलेंगे। pension फंड रेगुलटर PFRDA ने अपने सर्कुलर में कहा है कि अब NPS के सबस्क्राइबर अलग-अलग अलग एसेट क्लास के लिए अलग-अलग पेंशन फंड मैनेजमेंट कंपनी चुन सकते हैं। पहले आपको सभी एसेट क्लास के लिए एक ही PFM चुनना होता था।

NPS की इस सुविधा से अगर आप पूरा फायदा लेना चाहते हैं तो उससे पहले आपको pension फंड मैनेजर और एसेट क्लास के चक्कर को अच्छी तरह से समझना होगा।

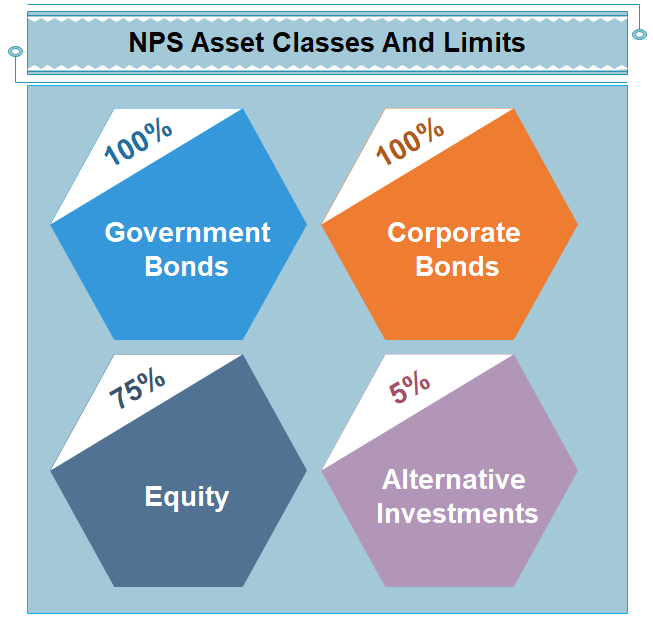

NPS के एसेट क्लास

NPS यानी नेशनल pension system में हम जो पैसा लगाते हैं वो तीन अलग-अलग एसेट क्लास में invest किया जाता है। हर एसेट क्लास में पैसा इन्वेस्ट करना जरूरी होता है। लेकिन आप खुद ये तय कर सकते हैं कि किस एसेट क्लास में कितने परसेंट पैसा लगाना है।

गवर्नमेंट बॉन्ड्स (G)

इस एसेट क्लास में आपके पैसे का यूज करके सरकारी bond खरीदे जाते हैं। सरकारी bond से जो फायदा होता है उसी हि्साब से आपके investment की value बढ़ती जाती है। ये एसेट क्लास बहुत सुरक्षित माना जाता है क्योंकि इसमें सरकारी gaurantee होती है यानी पैसा डूबने की गुंजाइश कम होती है। fixed interest मिलने की वजह से घाटा होने की संभावना भी नहीं होती है। लेकिन यहां पर return भी कम मिलता है। क्योंकि सरकार बॉन्ड्स पर बहुत कम interest देती है। आमतौर पर ये 6-8% के बीच होता है।

इस असेट क्लास की अपर लिमिट 100% है। अपना अपना पूरा एनपीएस फंड इसे अलोकेट कर सकते हैं।

कॉरपोरेट बॉन्ड्स (C)

सरकार की तरह बडी कंपनियां भी बॉन्ड्स issue करती है। ये bond भी एक fixed interest देते हैं। इनका interest rate स,रकारी bond से ज्यादा होता है। लेकिन ये सरकारी bond की तरह सुरक्षित नहीं होती है। हालांकि फंड मैनेजर जांच पड़ताल के बाद इस तरह के bond में पैसे लगाते हैं। लेकिन अगर कभी कोई कंपनी डूब जाती है तो हमारा पैसा भी डूब जाएगा। इस वजह से इन bond में थोड़ा risk होता है।

इस एसेट क्लास की लिमिट भी 100% है मतलब आप अपना पूरा पैसा इसमें लगा सकते हैं।

इक्विटी (E)

इस एसेट क्लास का पैसा share में लगाया जाता है। यहां कोई fixed interest नहीं होता है। इसमें आपके investment की value शेयरों के भाव के हिसाब से बढ़ या घट सकती है। अगर लंबे समय तक इस एसेट क्लास में invest किया जाता है तो सबसे अच्छा फायदा हो सकता है। लेकिन यहां risk भी सबसे ज्यादा होता है। share बाजार में मंदी आती है तो सभी share नीचे चले जाते हैं। अलग-अलग कंपनियों की बिजनेस बर्बाद भी हो सकता है। और इसका असर आपके इन्वे्सटमेंट पर भी पड़ेगा। इस एसेट क्लास के risk को देखते हुए आप अपना पूरा पैसा इसमें नहीं लगा सकते हैं।

इसमें ज्यादा से ज्यादा 75% पैसा ही लगाया जा सकता है। रिस्की असेट क्लास होने की वजह से इसमें पूरा पैसा लगाने की आजादी नहीं दी गई है।

अल्टरनेटिव (A)

एनपीएस में एक चौथा एसेट क्लास भी इंट्रोड्यूस किया गया है। इसका नाम है अल्टरनेटिव असेट क्लास । इसमें आपका पैसा कुछ ऐसी जगहों पर इन्वेस्ट किया जाता है जिसके बारे में लोगों को ज्यादा जानकारी नहीं है। जैसे परपेचुअल AT1 बॉन्ड्स, REiTs, InveITs। इन इन्वेस्टमेंटेस बेहतर रिटर्न मिल सकता है। लेकिन रिस्क भी थोड़ा ज्यादा होता। इन एसेट क्लास में आप ज्यादा से ज्यादा 5% ही इन्वेस्ट कर सकते हैं। और फिलहाल ये केवल टियर NPS अकाउंट के लिए ही अवलेबल है। इसके उलझे हुए स्ट्रक्चर की वजह से बहुत कम लोगों ने इनमें इन्वेस्ट किया है।

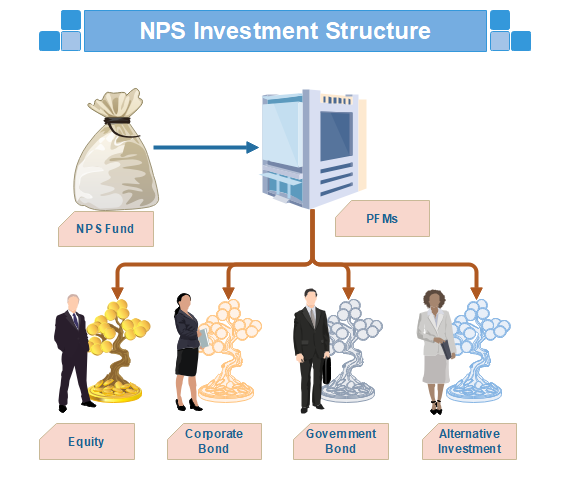

एनपीएस के पेंशन फंड मैनेजर (PFM)

एनपीएस में हम जो पैसे जमा करते हैं उसे इक्विटी और बॉन्ड्स में लगाया जाता है। पैसा लगाने की ये जिम्मेदारी पेंशन फंड मैनेजमेंट कंपनीज को दी गई है। ये वही कंपनियां हैं जो पहले से म्यूचुअल फंड स्कीम्स चलाती हैं। कुल दस PFM को NPS का पैसा मैनेज करने के लिए चुना गया है।

इन सभी कंपनियां को गवर्नमेंट bond, कॉरपोरेट bond, इक्विटी और अल्टरनेटिव इन्वेस्टमेंट के लिए चाप म्यूचुअल फंड scheme बनानी पड़ती है। हर एक scheme के लिए अलग अलग फंड मैनेजर अप्वाइंट किया जाता है। एनपीएस में लोगों का जो पैसा इकट्ठा होता है उसे उनकी च्वाइस के हिसाब से अलग अलग फंड मैनेजर को दिया जाता है।

फंड मैनेजर को पास जो पैसा आता है उसे वो अपनी समझ के हिसाब से invest करता है। जैसे इक्विटी एसेट वाला फंड मैनेजर पैसे को अलग -अलग शेयरों में लगाएगा। वही डिसाइड करेगा कि किस share में कब पैसा लगाना है और कितना पैसा लगाना है। फंड मैनेजर सही समय देखकर शेयरों को बेचने का भी फैसला करेगा।

इसी तरह कॉरपोरेट bond एसेट क्लास को देखने वाला फंड मैनेजर सही bond चुनकर उन्हे खरीदेगा या बेचेगा।

NPS फंड management कंपनियां

फिलहाल pension फंड रेगुलेटर PFRDA ने NPS का फंड मैनेज करने के लिए 10 फंड management कंपनियों को चुना है। इनमें से तीन कंपनियां सरकारी सेक्टर से हैं जबकि 7 कंपनियां प्राइवेट सेक्टर की है।

नीचे हमने 10 pension फंड मैनेज करने वाली कंपनियां का नाम दिया है। इनमें से ऊपर की तीन कंपनियां सरकार से जुड़ी हैं। सरकारी कर्मचारी जो पैसा जमा करते हैं वो इन्ही तीन सरकारी कंपनियों की scheme में जाता है। बाकी एनपीएस सब्सक्राइबर को दस में से कोई भी कंपनी चुनने की आजादी है।

| Sl. No. | NPS Fund Management Companies |

|---|---|

| 1 | SBI Pension Funds Pvt Ltd |

| 2 | LIC Pension Fund Ltd |

| 3 | UTI Retirement Solutions Ltd |

| 4 | HDFC Pension Management Co. Ltd |

| 5 | ICICI Prudential Pension Fund Management Co. Ltd |

| 6 | Kotak Mahindra Pension Fund Ltd |

| 7 | Aditya Birla Sunlife Pension Management Ltd |

| 8 | Tata Pension Management Private Limited |

| 9 | Max Life Pension Fund Management Ltd |

| 10 | Axis Pension Fund Management Ltd |

NPS में नया नियम

अभी तक आप अपने एनपीएस के पूरे फंड के लिए एक फंड management कंपनी चुन सकते थे। और वही फंड मैनजमेंट कंपनी आपके डायरेक्शन के हिसाब से अपनी अलग अलग scheme में पैसा लगाती थी।

जैसे मान लीजिए आपने NPS account में कुल एक लाख रुपए जमा किया। उसके बाद ये तय किया कि इक्विटी में 40%, कॉरपोरेट bond में 30% और गवर्नमेंट bond में 30% पैसा लगाया जाए। उसके बाद आप 10 अवलेबल फंड management कंपनी में से ICICI प्रूडेंशियल pension फंड management को चुनते हैं। इसके बाद आपका काम खत्म हो जाता है।

अब आपका पूरा एक लाख रुपए icici pension फंड management कंपनी को दे दिया जाएगा। उसके साथ ही कंपनी को ये भी बताया जाएगा कि आप इक्विटी, कॉरपोरेट और गवर्नमेंट bond में 40,30,30% के हिसाब से पैसा जमा करना चाहते हैं।

अब कंपनी आपके निर्देश के हिसाब से 40 हजार रुपए अपने इक्विटी फंड scheme में डालेगी। 30 हजार रुपए कॉरपोरेट bond वाली scheme और बाकी 30 हजार को सरकारी bond वाली scheme में निवेश करेगी। इस तरह आपका कुल पैसा ICICI प्रूडेंशियल pension फंड management की तीन अलग अलग scheme में निवेश हो जाएगा।

लेकिन अब आपको और राइट्स मिल गए हैं। अब आप अलग अलग एसेट क्लास के लिए अलग अलग कंपनी चुन सकते हैं। जैसे इक्विटी वाले 40 हजार के लिए आप कोटक महिन्द्रा pension फंड को चूज कर सकते हैं। कॉरपोरेट bond वाली scheme के लिए icici फंड management कंपनी को चुन सकते हैं। और गवर्नमेंट bond के लिए यूटीआई retirement सॉल्यूशंस को चूज कर सकते हैं।

यानी अब हर एसेट क्लास के लिए आपके सामने 10 फंड management कंपनियों का option होगा। चाहे तो आप तीनों के लिए एक कंपनी चूज कर लीजिए या फिर अलग अलग ये आपके ऊपर depend करेगा।

हर एसेट क्लास के लिए फंड मैनेजर कैसे चुनें

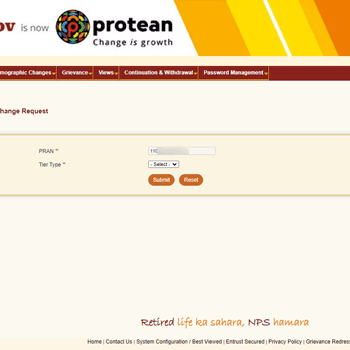

आइए हम आपको NSDL ENPS के जरिए फंड मैनेजर चुनने का तरीका बताते हैं।

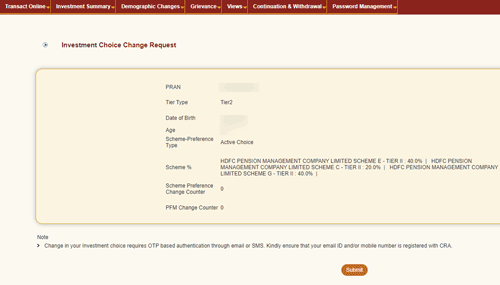

- सबसे पहले आपको ENPS पर लॉगिन करना होगा।

- मेनू में सबसे पहले वाले option यानी ट्रांजैक्ट online पर जाइए

- अब ड्रॉपडाउन से change PFM वाले option को चूज कीजिए

- आपके सामने आपका PRAN होगा । उसके नीचे आपको एनपीएस का टियर टाइप चुनना होगा।

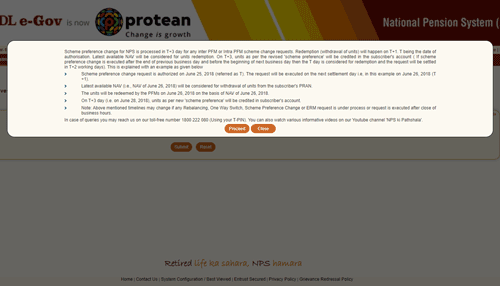

- अब आपके सामने फंड मैनेजर change से जुड़ी जानकारी आएगी। इसमें बताया गया है कि फंड मैनेजर में इस बदलाव को करने में कम से कम तीन वर्किंग डेज लग जाएंगे। इसे पढ़ने के बाद आप प्रोसीड पर tap कर दीजिए।

- अब आपके सामने मौजूदा फंड मैनेजर और उनके लिए जो भी एसेट एलोकेशन किया गया होगा वो दिखेगा। इसे अच्छी तरह से चेक कर लीजिए क्योंकि अगले स्टेप में आपको फंड मैनेजर और एसेट अलोकेशन change करने का option मिलेगा। इसे चेक करने के बाद सबमिट पर tap कर दीजिए।

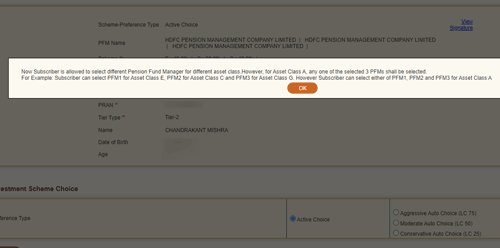

- अब अगले पेज में नीचे आपको नया investment च्वाइस बताने के लिए कहा जाएगा। अगर आप अपनी मर्जी के हिसाब से तय करना चाहते हैं कि कितना पैसा इक्विटी में जाए, कितना गवर्नमेंट bond और कितना पैसा कॉरपोरेट bond में जाए तो इसके लिए एक्टिव च्वाइस को चूज कीजिए।

- ऑटो च्वाइस में आपकी उम्र के हिसाब से खुद ही एसेट अलोकेशन तय किया जाता है। इसमें इक्विटी का पोर्शन कम होता है और 55 की उम्र आते आते इक्विटी को पूरी तरह से खत्म कर दिया जाता है।

- अब आपके सामने एक इन्फॉर्मेशन आएगी। इसके हिसाब से अगर आप अल्टरनेटिव investment के लिए भी कुछ पैसा अलोकेट करते हैं तो उसके लिए फंड मैनेजर आपके सेलेक्टर फंड मैनेजर में से ही कोई होना चाहिए।

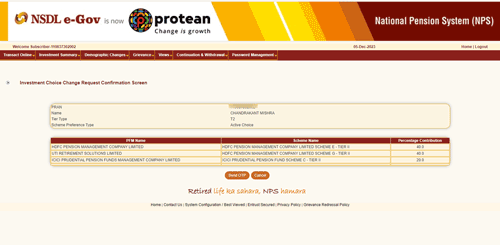

- अब आपके सामने तीन कॉलम वाली एक टेबल आएगी। इसमें आप सबसे पहले अपनी फंड management कंपनी चुन लीजिए। फिर अगले कॉलम में उस कंपनी की scheme चुन लीजिए। आपके सामने तीन scheme होंगी। E यानी इक्विटी, G यानी गवर्नमेंट bond और C यानी कॉरपोरेट bond । अब अगले कॉलम में आपको ये बताना है कि इस scheme में आप अपने कुल जमा amount का कितने परसेंट लगाना चाहते हैं। इक्विटी वाली scheme में आप 75% से ज्यादा अलोकेट नहीं कर सकते हैं।

- इसी तरह आपको अगली दो रो में भी कंपनी और scheme चुननी है। और ये भी बताना है कि कितने प्रतिशत पैसा अलोकेट कर रहे हैं। सभी scheme का कुल अलोकेशन 100 परसेंट जरूर होना चाहिए। नहीं तो आपकी च्वाइस सबमिट नहीं होगी।

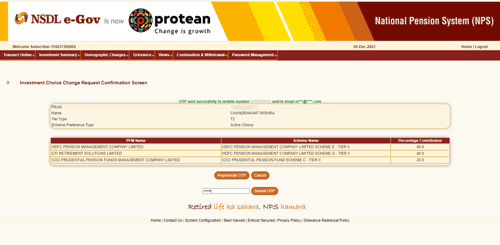

- अब अगले पेज में आपको अपनी च्वाइस कन्फर्म करनी होगी। इसके लिए आपके मोबाइल पर एक ओटीपी भेजा जाता है। ओटीपी के लिए सेंड ओटीपी वाले बटन पर क्लिक करना होगा।

- इसके बाद ओटीपी भरकर सबमिट ओटीपी बटन पर क्लिक करें।

- इसके साथ ही आप हर एसेट क्लास के लिए अलग अलग फंड management कंपनी चूज कर लेते हैं।

तो अब एनपीएस में आपको और आजादी मिल गई है। इसक अलावा भी NPS को और आकर्षक बनाने की कोशिश चल रही है। जैसे कुछ दिन पहले PFRDA ने NPS से सिस्टेमैटिक विदड्रॉल में और आजादी दे थी। यानी आपको एन्युटी की जगह पर एनपीएस को ही अपने रिटायरमेंट पेंशन के लिए यूज कर सकते हैं। इसके अलावा दोस्तों आप NPS का पैसा पोस्ट ऑफिस की सीनियर सिटिजन सेविंग स्कीम में भी लगा सकते हैं। इस स्कीम से आपको हर तीन महीने में रेगुलर इनकम होती है और इसका रेट भी बहुत अच्छा होता है। पोस्ट ऑफिस में और भी कई सेविंग स्कीम होती हैं।

इसके अलावा आप सेफ्टी और diversification के लिए गोल्ड बॉन्ड में भी पैसा लगा सकते हैं। इसका रिटर्न गोल्ड के बराबर होता है और 2.5% सालाना ब्याज भी मिलता है।